标签:new 旅游 升级 简单 搭建 市场 国内 扩展 联合

两天前,IDG资本合伙人过以宏提出的“VC+”,又有了新的内涵——全球范围内更广泛的布局。

3月29日,美国国际数据集团(以下简称IDG)收购案传来最新进展,中国财团全面收购IDG集团已完成交割。

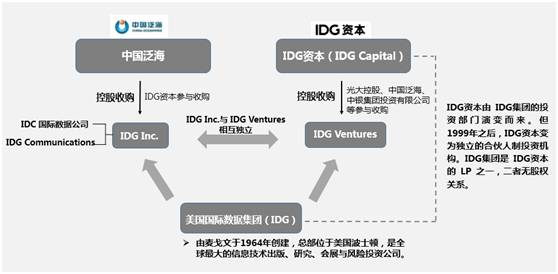

据悉,此次收购分为两部分。其中,IDG资本携手光大控股、中国泛海、中银集团投资有限公司等收购IDG全球投资业务(IDG Ventures)的交易于2017年2月结束交割。该业务目前已从IDG集团剥离,IDG资本正式成为IDG Ventures的控股股东;收购后,IDG Ventures资产占IDG资本总基金管理规模的比例不足10%。

而IDG集团旗下传统业务包括信息技术咨询业务(国际数据公司 IDC)和媒体业务(IDG Communications)的收购交易也于近日完成交割,传统业务将成立一家新公司IDG Inc.,由IDG资本与中国泛海联合收购,中国泛海成为IDG Inc.的控股股东。

(IDG收购案图解)

交割完成后,IDG资本创始合伙人熊晓鸽出任IDG资本全球董事长。

IDG资本是一家1992年即进入中国市场的全球知名投资机构。在收购完成后,IDG资本的办公室/办事处除了目前的香港、北京、上海、广州、深圳、杭州、美国波士顿、硅谷等地,还将拓展至IDG Ventures所在的美国旧金山、印度班加罗尔、德里,越南胡志明市、河内,韩国首尔等地,并将增设纽约办公室。

IDG资本全球董事长熊晓鸽表示,“当初高盛受麦戈文基金会的委托,寻找业务契合并有收购意向的公司。IDG资本与中国泛海都参与了竞标,最终形成‘你中有我,我中有你’的交易结构。如今收购已顺利交割完毕,这其中离不开光大控股、中国泛海、中银集团投资有限公司的通力合作以及他们对‘薪火相传’这一信念的支持。IDG创始人兼董事长麦戈文的一生创下两个传奇:一是缔造了IDG品牌,二是IDG/麦戈文脑科学研究院。如今收购已尘埃落定,而麦先生的两大传奇也将延续下去。IDG资本与泛海作为IDG Ventures和IDG Inc.各自的新控股方,将帮助IDG实现更长足的发展,本次收购的交易款项也将交由新麦戈文基金会管理,继续支持中美两国的麦戈文脑科学研究院。”

IDG集团创建于1964年,是全球最大的信息技术咨询、媒体、会展与风险投资公司,在信息产业界的舆论影响力独占鳌头。2014年3月,IDG集团创始人兼董事长麦戈文辞世,临终前他将所有财产交给麦戈文基金会打理。2016年初,麦戈文基金会的核心管理者——麦戈文先生的子女慎重考虑后决定出售IDG集团全部业务,希望为其找到更合适的投资人和管理者。

业界普遍认为,IDG集团是一项优质的投资标的,单纯从财务角度看,对IDG的全面收购是一笔非常好的投资。而IDG被大家所熟知,主要是因其在投资领域的突出表现。在过去20余年,IDG先后在中国、美国、印度、越南、韩国等地做了投资布局,其中发展最迅猛的当属在中国市场深耕细作近25年的IDG资本。

IDG资本的前身是“太平洋风险技术基金”(曾用名“IDG技术创业投资基金”,后更名为IDG资本/ IDG Capital),由熊晓鸽及其合伙人协助麦戈文在中国创立,是第一家进入中国的国际风险投资公司。

IDG资本最初是作为IDG集团的投资部门而成立的。但1999年后,IDG资本启用了合伙人制基金管理模式,从原本的投资部门演变为实行合伙人制、独立运作的基金管理机构,同时也成为中国第一家设立合伙人制基金管理模式的机构。自此,IDG资本管理团队与IDG集团成为标准的GP/LP关系。

随着IDG资本管理的基金规模越来越大,IDG在LP中所占的份额变得越来越小;但“IDG”始终保留在机构名字中,熊晓鸽所说的“不敢忘记第一个为我们交学费的人”成为双方关系最好的注解。

作为中国风险投资的拓荒者,IDG资本耕耘中国市场近25年来的投资业绩可谓相当亮眼。从国内第一批互联网巨头如腾讯、百度、携程、奇虎360等,到后来的宜信、小米、美图、蘑菇街(现“美丽联合集团”)、bilibili等移动互联网时代的霸主……IDG资本已投资公司数量达500余家,旗下如今管理着十余支美元基金及人民币基金。

据公开资料显示,IDG资本近10年进行投资并已实现退出的,IPO近30家,并购及其他方式退出超过50家,其中不乏汉庭(华住)、91无线、天创时尚、周黑鸭、吉比特、传奇影业、Moncler、暴风科技、宜人贷、美图、乌镇等经典退出案例。仅2016年一年,IDG资本通过上市及并购退出的项目就多达17个。

事实上,除了起家的VC风投业务外,IDG资本如今也在积极布局各阶段包括早期(VC)、成长期(Growth)、并购(M&A),并着手围绕潜力产业搭建产业平台。

在最近颇受业界关注的欧司朗收购案中,IDG资本再度扮演牵头方角色,组织木林森、义乌国有资产运营中心、光际资本和浙银资本组成的中国财团,成功完成中企木林森对百年德企通用照明业务朗德万斯的收购。

可以预见,对IDGVentures的收购不仅有助于IDG资本拓展全球投资覆盖,还将使得IDG资本在推动境内企业的海外并购方面更加游刃有余,更好帮助中国企业提升在世界舞台上的竞争力。

就在一天前,IDG资本2017年IDG View投资趋势发布。

去年同期,IDG就进行过投资趋势的发布,当时提到了三个方向:泛娱乐,人工智能以及消费升级,后来事实上,广泛对这三大领域的关注以及资本的竞争都说明了其预测的精准性。

今年,再次举办的发布会上,IDG资本合伙人过以宏和牛奎光分别进行了演讲,在演讲中,过以宏则提出了“VC+”的概念,他解释道:

第一个“+”是从只有VC扩张到了成长期投资,一起的创业者在这个过程中以大概50倍到100倍的体量规模成长。

第二个“+”是成立并购基金,与VC构成很好的相互补充。

第三个“+”是新兴产业平台。主要是TMT之外的一些产业方面的机会,包括体育、文化旅游、医疗健康、养老、清洁能源、新兴地产。

牛奎光对IDG资本2016年的VC部分做了简要回顾,并总结出了三大特点:在寒冬之下中国市场最敢出手的VC、独角兽的摇篮、研究驱动型和乐于分享的VC。

在提及投资重点的方面,则再次强调了人工智能在各个行业的应用是投资重点。他表示说:数据是最重要的资产,也是最重要的壁垒。人工智能本身不能算是一个行业,IDG内部对这个机会的总结为“希望投一个有基础的商业模式,而不是去投一个有商业模式的技术”。在前沿领域我们也密切关注算法的成熟度,看看它能够在多少程度上真正替代人工生成的规则。

IDG在这个领域动手较早,比如所投企业Rokid、Sensetime、Zoox 估值都达到5亿美金以上。

以下为过以宏演讲实录整理:

我们很自豪IDG资本已经做了20多年VC。我是18年前加入IDG资本的,当时市场上没有那么多钱,我们占了市场上超过10%的资本,统计下来当时投到了超过50%的有名公司,包括腾讯、百度、搜房、携程等。过去的成绩我们就不说了,我们在这页PPT上列的是近10年投资的公司,其中已经有很多退出了(IPO近30家,并购及其他方式退出超过50家)。

VC+,“+”在哪里?

今天重点讲的是VC+,“+”在哪里?

第一个“+”是从只有VC扩张到了成长期投资。以图中(图1)的产业象限来说明,左上角是VC,我们会一如既往做好VC,这个是我们做的比较成功的一个领域。在此基础上,大约10年前我们开始做成长性的投资。道理很简单,跟我们一起的创业者在这个过程中以大概50倍到100倍的体量规模成长,这对我们基金的要求是必须也要成长、扩展。

第二个“+”是成立并购基金。有了成长期投资后我们觉得好像还跟不上,又进入了并购领域,在三、五年开始有了并购基金和并购团队。这个领域跟VC不一样,但是彼此互补。

第三个“+”是新兴产业平台。这说法实际上在于持久的成长性。

详解“VC+”投资案例

先说第一个“+”Growth领域,上图(图1)列举了一些Growth阶段的投资案例。

TMT领域:美图、吉比特都是最近几个月上市的,泛娱乐领域最近的一笔投资是爱奇艺。拿爱奇艺来说,这个节点进去对我们来说是很好的战略资源,对爱奇艺来说可以有更多附加价值。

旅游领域:所做的投资都很有影响力,比如已经名扬全国的乌镇;比如印象创新,大家在G20闭幕式上看的演出就是出自这家公司;再比如古北水镇,目前也是北京的地标性旅游目的地。

体育领域:我们去年新投了里昂俱乐部,希望借此能够把他们先进的青训系统和理念引入中国;再比如盈方体育,这家公司是我们前几年投资的,已经拿到了2018、2022年世界杯足球赛事转播销售权。

第二个“+”是并购。

我们开始做并购出发点之一是长期性。因为基金本身有一个小缺陷是10年以后要还钱,到一定时候需要退出。而并购很符合我们长期的战略布局和思维,可以有机会跟企业家们有更多的合作。

出发点之二是基本控股和掌控。这方面我们需要学习的是两大能人,一个是巴菲特,一个是孙正义、他们干的不是基金的活,而是产业投资的活。

出发点之三是跨境,引入国外好的技术,帮助国内的企业产业升级。比如我们刚刚成功主导收购了德国公司欧司朗照明。

第三个“+”是新型产业平台,这部分是TMT之外的一些产业方面的机会,包括体育、文化旅游、医疗健康、养老、清洁能源、新兴地产。

我们前面已经讲过体育方面。文化旅游代表就是印象创新、乌镇、古北水镇等,这是我们很重要的一块版图;医疗健康我们有相应较集中的投资和参与;养老方面我们和前中青旅CEO蒋建宁及其团队在进行有益的尝试;清洁能源的代表是新照明光源领域,包括LED和欧司朗照明。

在新型地产领域,我们一直很低调,但其实做了不少有意思的尝试(新北京中心和上海的东方纯一大厦)。我们也希望通过目前在地产方面的尝试,可以为被投企业以及更多的公司提供更全面的支持。

简单回顾,我们IDG资本还是一个VC。我们从VC中发展壮大,我们一辈子要做好VC,VC后多一个符号就是“+”,这个“+”目前做的也很大,但即使再大我们的VC投资始终是皇冠上的明珠,是我们的精气神所在。我们希望通过组织IDG View等等活动跟业界一直保持良好的沟通,为企业家做好服务,多谢大家。

以下为牛奎光演讲实录整理:

在回顾之前,我想跟大家介绍一下VC+里面的VC部分。

2016年VC部分三大特点是:

第一、 IDG资本是在寒冬之下中国市场最敢出手的VC。

去年被很多人称之为资本寒冬年,腾讯科技在2016年10月底发布的《中国创投报告:2016年资金都去哪了》数据显示,IDG资本投资数量最多。VCJ News(2016年10月左右)里关于2015-2016在美国最活跃的专注中国市场投资VC机构中IDG资本排第一。

我们之所以敢出手,主要是因为IDG资本经历过数次资本周期。今天所谓的资本寒冬,其实它背后的创新仍然非常的坚实,只不过价值上需要一些调整,这也是我们投资的一个好机会。

第二、独角兽的摇篮。

在IDG资本近10年的投资中,我们投出的独角兽公司中(超过10亿美金估值),仅未上市部分就有26家,2016年新增15家被投公司进入过亿美元估值俱乐部,在去年一年里面有110家IDG系的公司成功获得下一轮融资。

在艾瑞咨询的《中国独角兽企业估值排行榜的TOP 300》统计中,从A/B轮进行投资的维度看,IDG资本投出的独角兽最多,占13.33%,位居各基金首位。

第三、研究驱动型和乐于分享的VC。

研究驱动是我们做快速决策的一个很重要的打法,也就是说只有把事先研究明白了,这样在机会上门的时候,才有机会比别人做出更快、更好的决策,我们内部也叫做不打无准备之仗。这种研究也可以让我们有机会顺着行业做一些主动性的思考。

人工智能在各个领域的应用是投资重点。

去年的IDG View,我们讲了三个方向,人工智能、消费升级(移动电商/生活方式)、泛娱乐。回顾2016年这一年发生的事情,从人工智能来说,机器之心&Comet Labs联合发布的影响全球100家人工智能的公司榜单,中国有27家公司上榜。移动电商部分,整体融资事件2016年较之2015年下降约20%,但融资金额反而上升27.91%。在泛娱乐部分,在2015—2016年融资事件中占比约18%,同期融资金额占比约9%,去年市场上直播、网红和电竞都是去年的热词。

在人工智能是我们布局较早的一块,有幸投了几个比较好的公司,比如Rokid、Sensetime、Zoox,这些企业估值都达到5亿美金以上。当时我们的看法是,在满足数据算法和计算能力的情况之下,我们看好人工智能在垂直领域的深耕。人工智能发展在早期的时候,很多时候是基于对规则的预设。人工智能代替多少预设,这是我们重点关注的一个方向。

最后想讲讲IDG资本出色、务实的投后服务,在PR、招聘、财税方面对创业者都有增值服务,这个也是IDG资本现在这个大平台的好处。例如,IDG资本2016年在全行业内首次发布了《中国准独角兽公司薪酬调研报告》,发布半天时间阅读量就到了10万+。到了2016年之后我们有幸跟专业人力资源服务机构WTW一起来做,也使我们的广度和专业度有了很高的提升。2017年我们还将继续合作,出品薪酬调研报告。

IDG资本全球拼图:近10年揽26家独角兽,最敢出手VC再造"VC+"

标签:new 旅游 升级 简单 搭建 市场 国内 扩展 联合

原文地址:http://www.cnblogs.com/stevendes1/p/6680517.html