标签:art 地产 计算 pareto normal matrix 投资 const 观测

此示例演示了使用具有胖尾边缘分布的多变量copula模拟计算投资组合的风险价值和条件风险值(预期缺口)。然后使用模拟来计算最优风险收益组合的有效前沿。

使用Datafeed Toolbox的API导入我们将在本练习中建模的不同资产类别的市场数据

names = { ‘SPY‘,‘EEM‘,‘TLT‘,‘COY‘,‘GSP‘,‘RWR‘ };

startPeriod = ‘2009-10-01‘ ;

endPeriod = ‘2013-06-24‘ ;

[date,prices,ds] = importFeedPrices(names,startPeriod,endPeriod);

nAssets = length(名字);

该图显示了每个指数的相对价格走势。每个指数的初始水平已经标准化为统一,以便于比较历史记录中的相对表现。

plot(date,normPrices),datetick(‘x‘),xlabel(‘Date‘),ylabel(‘Index Value‘);

title(‘Normalized Daily Index Closings‘);

退货和边际分配

退货和边际分配

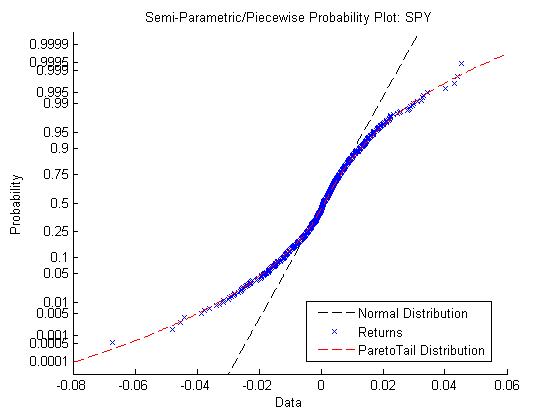

为准备copula建模,单独描述每个指数的回报分布。虽然每个回归序列的分布可以参数化地表征,但是使用具有广义Pareto尾部的分段分布来拟合半参数模型是有用的。这使用极值理论来更好地表征每个尾部的行为。

return = price2ret(价格);

以下代码段为每个索引返回系列创建一个paretotails类型的对象。这些Pareto尾部对象封装参数Pareto下尾部,非参数内核平滑内部和参数Pareto上尾部的估计,以为每个索引构建复合半参数CDF。

以下代码段为每个索引返回系列创建一个paretotails类型的对象。这些Pareto尾部对象封装参数Pareto下尾部,非参数内核平滑内部和参数Pareto上尾部的估计,以为每个索引构建复合半参数CDF。

tailFraction = 0.1;

marginal {i} = paretotails(return(:,i),tailFraction,1 - tailFraction,‘kernel‘);

fprintf(‘%s的边缘分布:\ n‘,名称{i});

分段分布有3个部分

-Inf <x <-0.0125822(0 <p <0.1):下尾,GPD(0.0380262,0.0084794)

-0.0125822 <x <0.01286(0.1 <p <0.9):内插内核平滑cdf

0.01286 <x <Inf(0.9 <p <1):上尾,GPD(0.0511828,0.00671413)

EEM的边际分布:

分段分布有3个部分

-Inf <x <-0.0186259(0 <p <0.1):下尾,GPD(-0.00289033,0.0126097)

-0.0186259 <x <0.0185703(0.1 <p <0.9):内插内核平滑cdf

0.0185703 <x <Inf(0.9 <p <1):上尾,GPD(0.0326916,0.00981892)

TLT的边际分布:

分段分布有3个部分

-Inf <x <-0.0132814(0 <p <0.1):下尾,GPD(0.137056,0.00414294)

-0.0132814 <x <0.0128738(0.1 <p <0.9):内插内核平滑cdf

0.0128738 <x <Inf(0.9 <p <1):上尾,GPD(0.027114,0.00583448)

COY的边际分布:

分段分布有3个部分

-Inf <x <-0.0105025(0 <p <0.1):下尾,GPD(0.47441,0.00485515)

-0.0105025 <x <0.011195(0.1 <p <0.9):内插内核平滑cdf

0.011195 <x <Inf(0.9 <p <1):上尾,GPD(0.177151,0.00500233)

GSP的边际分布:

分段分布有3个部分

-Inf <x <-0.0161561(0 <p <0.1):下尾,GPD(-0.0382412,0.0103328)

-0.0161561 <x <0.016506(0.1 <p <0.9):内插内核平滑cdf

0.016506 <x <Inf(0.9 <p <1):上尾,GPD(-0.134845,0.00778651)

RWR的边际分布:

分段分布有3个部分

-Inf <x <-0.0172097(0 <p <0.1):下尾,GPD(-0.00540337,0.0114245)

-0.0172097 <x <0.0168041(0.1 <p <0.9):内插内核平滑cdf

0.0168041 <x <Inf(0.9 <p <1):上尾,GPD(0.0302092,0.0117143)

得到的分段分布对象允许在CDF内部进行插值并在每个尾部进行外推(函数评估)。外推允许估计历史记录之外的分位数,这对于风险管理应用是非常宝贵的。在这里,我们将paretoTail分布产生的拟合与正态分布的拟合进行比较。

index = 1;

dist = marginal {index};

CLF

h = probplot(gca,@ dist.cdf);

set(h,‘Color‘,‘r‘);

title([ ‘Semi-Parametric / Piecewise Probability Plot:‘ names {index}])

我们使用统计工具箱功能来校准和模拟数据。

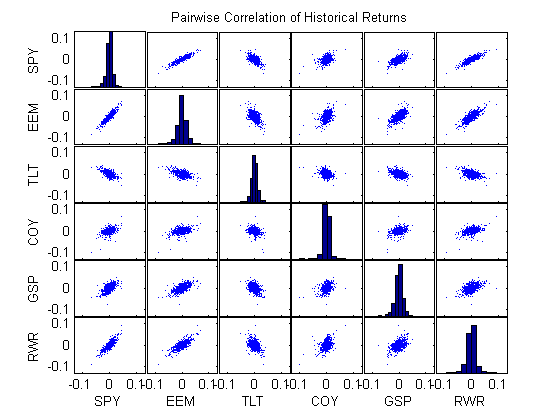

使用每日索引返回,使用函数copulafit估计高斯和t copula的参数。由于在标量自由度参数(DoF)变得无限大时,copula变为高斯copula,因此两个copula实际上属于同一族,因此共享线性相关矩阵作为基本参数。

虽然高斯copula的线性相关矩阵的校准很简单,但是copula的校准不是。出于这个原因,统计工具箱软件提供了两种在copula校准的技术:以下代码段首先通过上面导出的分段半参数CDF将每日居中的回报转换为均匀变量。然后它将Gaussian和t copula拟合到转换后的数据:

[?,ax] = plotmatrix(U); title(‘拟合Copula之前的转换回报‘);

估算copula的参数。注意从t copula校准获得的相对较低的自由度参数,表明明显偏离高斯情况。

[rho,DoF] = copulafit(‘t‘,U,‘ApproximateML‘)

rhoT =

1 0.88229 -0.59693 0.40875 0.58027 0.81485

0.88229 1 -0.52371 0.38906 0.63175 0.73608

-0.59693 -0.52371 1 -0.28404 -0.37285 -0.43114

0.40875 0.38906 -0.28404 1 0.2953 0.36207

0.58027 0.63175 -0.37285 0.2953 1 0.47097

0.81485 0.73608 -0.43114 0.36207 0.47097 1

DoF =

9.5014

估计的相关矩阵与线性相关矩阵相似但不相同

corrcoef(return) 每日收益的%线性相关矩阵

ans =

1 0.89745 -0.61065 0.4677 0.59174 0.83717

0.89745 1 -0.54167 0.45612 0.63322 0.76712

-0.61065 -0.54167 1 -0.30377 -0.3918 -0.44429

0.4677 0.45612 -0.30377 1 0.33312 0.43525

0.59174 0.63322 -0.3918 0.33312 1 0.49161

0.83717 0.76712 -0.44429 0.43525 0.49161 1

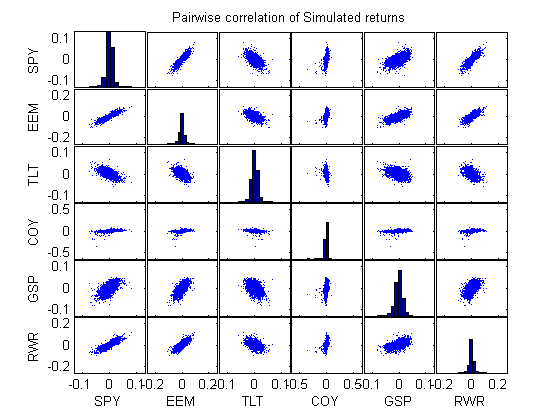

现在已经估计了copula参数,使用copularnd函数模拟联合依赖的均匀变量。

然后,通过外推Pareto尾部并对平滑后的内部进行插值,通过每个索引的逆CDF 将从copularnd导出的均匀变量转换为每日居中返回。这些模拟的居中回报与从历史数据集获得的回归一致。假设回报在时间上是独立的,但在任何时间点都具有由给定的copula引起的依赖性和等级相关性。

nPoints = 10000; %#模拟观测值

U = copularnd(‘t‘,rhoT,DoF,nPoints); %从t copula模拟U(0,1)

[?,ax] = plotmatrix(R); title(‘模拟回报的成对相关‘);

计算单周期模拟VaR

来自copula模型的多变量模拟可用于计算样本组合的风险值和预期不足(CVaR)。

%样本组合组件权重

wts = [.1 .2 .3 .2 .1 .1]‘;

%从模拟组件返回生成组合返回

portReturns = R * wts;

%计算VaR

var = -prctile(portReturns,1);

cvar = -mean(portReturns(portReturns <-var));

%与正态分布比较

R2 = mvnrnd(mean(returns),cov(returns),10000);

normReturns = R2 * wts;

var2 = -prctile(normReturns,1);

cvar2 = -mean(normReturns(normReturns <-var2));

disp(‘Copula Value-at-Risk ----------------------‘);

fprintf(‘99 %% VaR:%0.2f %% \ n99 %% CVaR:%0.2f %% \ n \ n‘,var * 100,cvar * 100);

disp(‘多变量正常风险值---------‘);

fprintf(‘99 %% VaR:%0.2f %% \ n99 %% CVaR:%0.2f %% \ n \ n‘,var2 * 100,cvar2 * 100);

Copula风险价值----------------------

99%的风险价值:1.78%

99%CVaR:2.58%

多变量正常风险值---------

99%VaR:1.49%

99%CVaR:1.71%

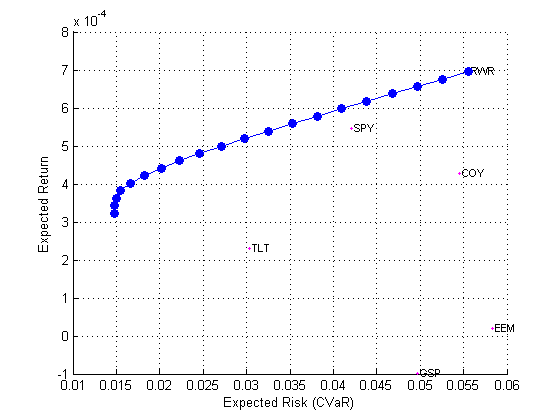

以前,我们使用模拟回报来计算样本组合的风险。相反,我们可以找到一个最佳投资组合(权重),为我们提供一定的回报风险。我们可以使用PortfolioCVaR框架来完成此任务。

p = PortfolioCVaR(‘ProbabilityLevel‘,。99,‘AssetNames‘,名称);

p = p.setScenarios(R);

p = p.setDefaultConstraints();

wts = p.estimateFrontier(20);

portRisk = p.estimatePortRisk(wts);

portRet = p.estimatePortReturn(wts);

CLF

visualizeFrontier(p,portRisk,portRet);

以给定的回报水平计算投资组合

wt = p.estimateFrontierByReturn(.05 / 100);

TOC;

pRisk = p.estimatePortRisk(wt);

pRet = p.estimatePortReturn(wt);

经过的时间是0.635017秒。

标签:art 地产 计算 pareto normal matrix 投资 const 观测

原文地址:https://www.cnblogs.com/tecdat/p/9635283.html